企業の福利厚生としての「確定拠出年金」について

監修弁護士 家永 勲弁護士法人ALG&Associates 執行役員

福利厚生のひとつに、「確定拠出年金」という制度があります。

確定拠出年金は従業員の老後の生活に備えるための魅力的な制度であり、企業のイメージアップや従業員満足度の向上にもつながります。また、企業が運用リスクを負うものではないため、運営コストや負担を抑えて実施できるのもメリットです。

ただし、確定拠出年金にはいくつか種類があり、それぞれ加入要件が具体的に定められています。また、従業員の加入にあたり企業は一定の手続きをとる必要があるため、制度についてしっかり理解しておくことが重要です。

本記事では、確定拠出年金の概要や加入の流れ等を解説していきます。「福利厚生を充実させたい」とお考えの方は、ぜひ参考になさってください。

目次

確定拠出年金の定義

確定拠出年金とは、加入者自身で資産の積立・運用を行っていく年金制度です。

拠出した掛金と運用収益の合計額をもとに、将来の給付額が決定します。つまり、加入者は、自身の運用実績によって給付額が変動する(運用リスクを負う)ということです。

なお、確定拠出年金には「企業型確定拠出年金」と「個人型確定拠出年金」の2種類があります。このうち「企業型拠出年金」は福利厚生のひとつにあたり、企業が掛金の拠出や加入手続きを担うことになります(2つの違いについては、後ほど詳しく解説します)。

確定拠出年金導入の背景

確定拠出年金制度の導入には、以下のような背景があります。

・公的年金制度の改正

少子高齢化による現役世代の負担増加を受け、公的年金の支給額の引き下げや支給開始年齢の引き上げが行われています。それに伴い、公的年金以外の老後所得を確保する必要性が高まりました。

・確定給付年金の危機

企業が資産運用を担う「確定給付企業年金」は、低金利や運営環境の悪化により積立不足が増大しています。不足を解消するために企業はさらなる負担を強いられ、制度の継続が危ぶまれています。

・退職給付制度の変化

退職給付会計が導入され、年金資産の積立不足が企業の評価に影響することとなりました。

・賃金制度の見直し

従来の年功序列型から、実績主義や成果主義への移行が図られています。確定拠出年金は、本人の運用次第でリターンを大きくすることができるという点で実績主義・成果主義にマッチするものです。

確定拠出年金法制定の目的

確定拠出年金の給付は、「確定拠出年金法」に基づいて行われます。

同法は、少子高齢化の進展や高齢期の生活の多様化等といった社会経済情勢の変化を踏まえて制定されました。個人又は事業主が拠出した資金を個人が自己責任で運用し、高齢期においてその結果に基づく給付を受けることができるよう、確定拠出年金に関する必要事項を定めています。

また、同法は、国民の高齢期の所得確保における自助努力を支援し、公的年金を土台としつつ、国民の生活の安定や福祉の向上につなげることを目的としています(確定拠出年金法1条)。

確定拠出年金の種類

確定拠出年金には、事業主が掛金を拠出する「企業型確定拠出年金」と、加入者本人が掛金を拠出する「個人型確定拠出年金」の2種類があります。2つの違いについて、次項からさらに詳しくみていきましょう。

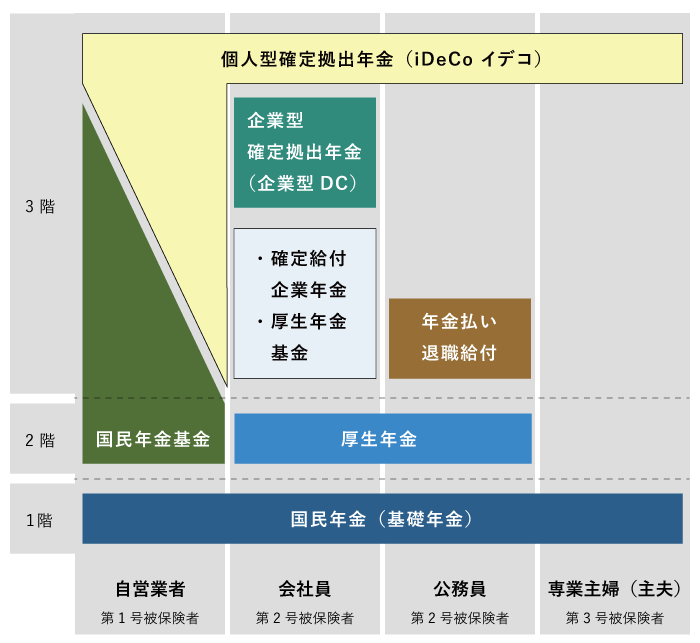

なお、確定拠出年金は年金制度の3階部分にあたる私的年金であり、厚生年金に上乗せして支払われることになります。

企業型確定拠出年金(企業型DC)

企業型確定拠出年金は、企業が掛金を拠出し、加入者(従業員)が運用していく制度です。

運用リスクは加入者が負うため、運用実績によって支給額が変動します。

確定給付企業年金のリスクを回避しつつ、従業員の老後の所得を確保するため、福利厚生として導入する企業が多くなっています。

企業型確定拠出年金についてより詳しく知りたい方は、以下のページをご覧ください。

個人型確定拠出年金(iDeCo)

個人型確定拠出年金は、加入の申込みや掛金の拠出・運用等をすべて加入者(従業員)本人が行う制度です。

加入する金融機関や運用商品についても、加入者本人が自由に選ぶことができます。

また、公的年金にプラスして支給されるので、より豊かな老後の生活を送るために有用な制度でしょう。さらに、加入者は、積立時・運用時・受取時においてさまざまな税制上の優遇措置を受けられるというメリットもあります。

一方、運用リスクも加入者が負うため、運用実績によって支給額が変動することや元本割れの可能性があることに注意が必要です。また、基本的に60歳に達するまで資産を引き出すことはできません。

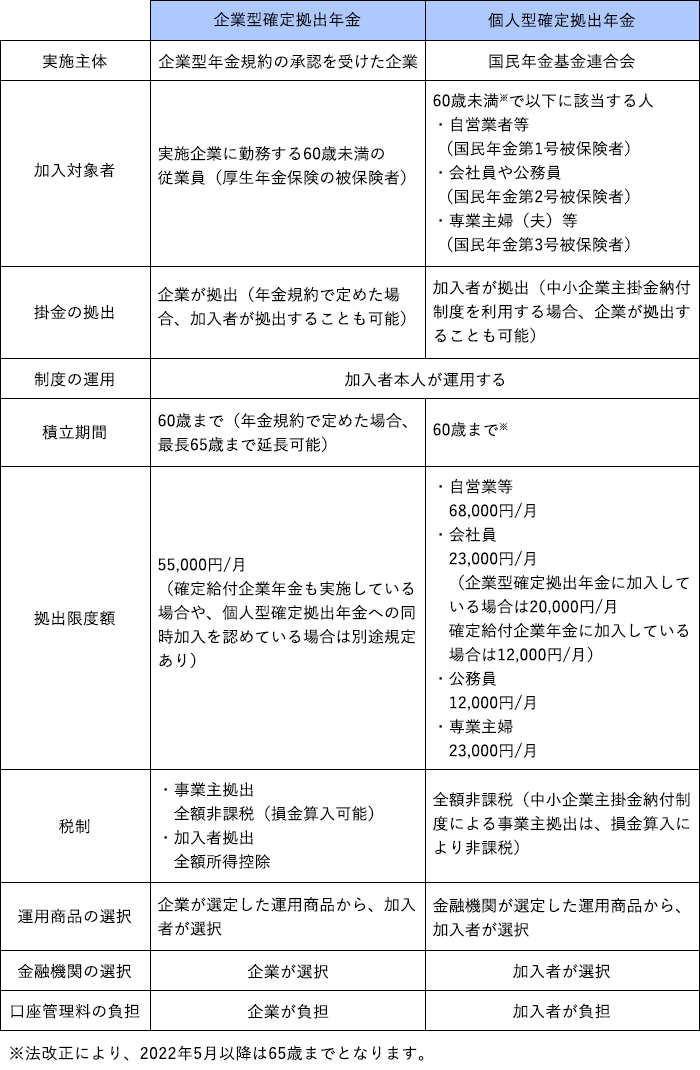

確定拠出年金「企業型」と「個人型」の比較

ここで、企業型確定拠出年金と個人型確定拠出年金の違いを表で整理しておきましょう。

なお、企業型確定拠出年金については以下のページでさらに詳しく紹介しています。併せてご覧ください。

企業型と個人型の併用

企業型確定拠出年金と個人型確定拠出年金は、併用することが可能です。ただし、併用するには以下の要件を満たす必要があります。

- 企業が企業型確定拠出年金を実施していること

- 年金規約において併用が認められていること

なお、企業が「マッチング拠出あり」の企業型確定拠出年金を採用している場合、個人型確定拠出年金と併用することはできません。この点、加入者本人がマッチング拠出を行っていなくても、企業で採用されている場合は併用できないため注意しましょう。

※法改正により、2022年10月以降は、マッチング拠出と個人型確定拠出年金のいずれかを選択できるようになります。

マッチング拠出の詳細は、以下のページで解説しています。

確定拠出年金の給付

確定拠出年金の給付には、次の3つがあります。

- 老齢給付金:加入者が60歳に達したときに支給される(ただし、60歳に達した時点で加入者期間が10年未満の場合、加入年数に応じて支給開始年齢が後ろ倒しとなります)

- 障害給付金:加入者が一定以上の障害を負い、傷病の状態で一定期間(1年6ヶ月)を経過した場合に支給される

- 死亡一時金:加入者が死亡した場合、資産残高が遺族に支給される

老齢給付金と障害給付金は年金として分割支給されるのが基本ですが、規約で定めた場合、一時金として一括支給することもできます。

また加入者は、一定の要件を満たせば、脱退一時金として受給が可能となります。

脱退による一時金給付

確定拠出年金は、基本的に60歳になるまで脱退すること(資金を引き出すこと)ができません。

しかし、一定の要件を満たす場合、「脱退一時金」を受け取り確定拠出年金から脱退することが認められています。ただし、資産額や加入者資格の喪失時期、国民年金保険料の納付の免除など厳しい要件が設けられているため、脱退一時金を受け取れるケースはかなり限定されるでしょう。

なお、年金資産は持ち運ぶことができるため、離職や転職する場合、転職先の企業が実施する企業型確定拠出年金や個人型確定拠出年金に移換するのが一般的です(資産の移換については、後ほど解説します)。

確定拠出年金の導入手順

確定拠出年金を導入する場合、事業主は法律で定められた手続きを踏まなければなりません。具体的には、労使交渉や資産運用機関の選定、従業員への周知等さまざまな対応が求められます。詳しくは以下のページで解説していますので、把握しておくと安心でしょう。

確定拠出年金の加入

個人型確定拠出年金の加入は、従業員の任意になります。

一方、企業型確定拠出年金については、基本的に従業員(厚生年金保険の被保険者)全員が加入者となります。ただし、規約で定めた場合、個人で加入を選択できる「選択制確定拠出年金」とすることもできます。

また、加入者について一定の資格を定め、資格を有する従業員のみを加入対象とすることも可能です。ただし、「法令で定められた加入資格であること」や「不当に差別的な取扱いとならないこと」がといった条件があります。

選択制確定拠出年金の詳細は、以下のページをご覧ください。

個人型加入における事業主の協力

事業主は、個人型確定拠出年金に加入する従業員に対して必要な協力をするとともに、法令や個人型年金規約が遵守されるよう指導等に努めなければなりません(確定拠出年金法78条)。

具体的には、従業員が個人型確定拠出年金に加入するにあたり、以下の事務手続きをとる必要があります。

【加入時】

- 国民年金基金連合会に事業所登録をすること

- 従業員から提出される事業主証明書に、必要事項を記入すること(厚生年金保険の被保険者であること・企業年金の実施状況・加入資格の有無等)

【加入後】

- 年1回、加入資格の有無に関する事業主証明を行うこと(企業年金の実施状況・退職の有無等)

- 加入者が事業主振込を希望する場合、毎月、国民年金基金連合会に掛金を納付すること

- 加入者が個人振込を選択した場合、所得控除のために年末調整を行うこと。また、年末調整の際に発行される「小規模企業共済等掛金払込証明書」に必要事項を記入すること。

離転職時の資産の移換

離職や転職した場合、それまで積み立てた年金資産を持ち運び、資産形成を継続させることができます。

“企業型”に加入していた場合、転職先の同制度に資産を移換できます。なお、転職先が同制度を取り入れていない場合や離職後に就職しない場合、“個人型”に移換することになります(ポータビリティ)。

“個人型確定拠出年金”については、転職先の制度等によって資産の移換先が異なります。

まず、転職先に企業型がある場合、基本的に当該制度へ移換します。一方、転職先で企業型に加入しない場合や離職後に就職しない場合、引き続き個人型の加入者となることができます。

なお、転職先に確定給付企業年金制度があり、個人型からの資産受入れを認めている場合、当該制度へ移換することも可能です。

企業の様々な人事・労務問題は弁護士へ

企業側人事労務に関するご相談 初回1時間 来所・zoom相談無料※

企業側人事労務に関するご相談 来所・zoom相談無料(初回1時間)

会社・経営者側専門となりますので労働者側のご相談は受付けておりません

受付時間:平日 9:00~19:00 / 土日祝 9:00~18:00

平日 9:00~19:00 / 土日祝 9:00~18:00

※電話相談の場合:1時間10,000円(税込11,000円) ※1時間以降は30分毎に5,000円(税込5,500円)の有料相談になります。 ※30分未満の延長でも5,000円(税込5,500円)が発生いたします。 ※相談内容によっては有料相談となる場合があります。 ※無断キャンセルされた場合、次回の相談料:1時間10,000円(税込11,000円)

この記事の監修

- 弁護士法人ALG&Associates 東京法律事務所執行役員 弁護士家永 勲 保有資格弁護士(東京弁護士会所属・登録番号:39024)

執行役員として法律事務所の経営に携わる一方で、東京法律事務所企業法務事業部において事業部長を務めて、多数の企業からの法務に関する相談、紛争対応、訴訟対応に従事しています。日常に生じる様々な労務に関する相談対応に加え、現行の人事制度の見直しに関わる法務対応、企業の組織再編時の労働条件の統一、法改正に向けた対応への助言など、企業経営に付随して生じる法的な課題の解決にも尽力しています。

近著に「中小企業のためのトラブルリスクと対応策Q&A」、エルダー(いずれも労働調査会)、労政時報、LDノート等へ多数の論稿がある