企業型確定拠出年金制度(企業型DC)とは|メリット・デメリットや導入について

監修弁護士 家永 勲弁護士法人ALG&Associates 執行役員

企業型確定拠出年金制度(DC)は、会社が拠出した掛金を社員自らが運用し、老後の資産を増やすための制度です。福利厚生のひとつとして、多くの企業で導入されています。

また、2022年の法改正で加入対象者の範囲が拡大されるなど、今後ますます需要が高まると考えられます。

ただし、リスク対策については社員に十分教育する必要があります。また、制度を運営するのは会社なので、安易に導入するのは危険といえるでしょう。

本記事では、企業型確定拠出年金制度のメリットやデメリット、導入の流れなどを詳しく解説していきます。

企業型確定拠出年金制度(企業型DC)とは

企業型確定拠出年金制度とは、会社が拠出した掛金を、従業員自らが運用する制度です。掛金額が決まっているため、DC(Defined Contribution)ともいわれます。

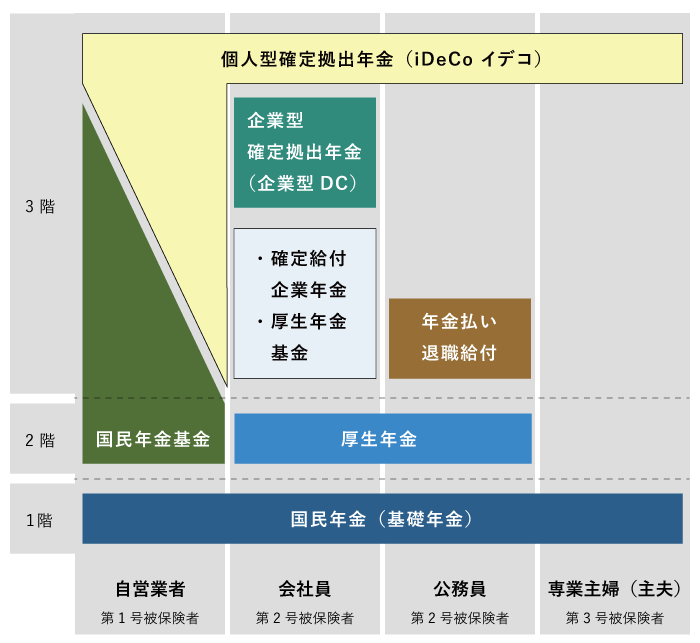

いわゆる“年金制度の3階部分”にあたり、老後の生活をより安定させることを目的としています。

加入者は年々増加しており、2024年3月末時点で約830万人に達しています。

企業型DCは退職年金制度のひとつで、福利厚生として導入されるのが基本です。なお、加入を任意にする「選択式」をとることも可能です。

また、確定拠出年金には「個人型」もあり、iDeCoとして普及しています。iDeCoは掛金を加入者自身で拠出・運用する制度で、会社員以外も加入できるのが特徴です。

その他の退職金制度や確定拠出年金制度については、以下のページをご覧ください。

確定給付企業年金(DB)との違い

確定給付企業年金(DB)とは、掛金の拠出・運用・給付をすべて企業が行う年金制度です。また、支給額はあらかじめ労使間で合意がなされるため、従業員は確約された年金額を受け取ることができます。

一方、企業型確定拠出年金(DC)は、掛金の拠出は企業が行うものの、資産運用は加入者本人が行います。運用リスクも加入者が負うため、運用実績によって年金額が変動するのがポイントです。

また、年金給付の請求先も異なります。

確定給付企業年金の場合、加入者が企業に請求し、企業から資産管理機関(受託機関)に支払指示を出します。

一方、企業型確定拠出年金の場合、加入者本人が資産管理機関に請求手続きを行います。

なお、確定給付企業年金については、以下のページでも詳しく解説しています。併せてご確認ください。

企業型確定拠出年金の概要

加入対象者

企業型確定拠出年金に加入できるのは、厚生年金被保険者かつ「70歳未満」の従業員が基本です。

一方、労使の合意があれば、加入対象を「一定の年齢」未満の者にすることも可能です。例えば、「65歳未満の者を加入対象とする」と規約で定めることができます。

ただし、「一定の年齢」は60歳以上で設定することが必要です。つまり、加入対象を60歳未満の者に制限することはできません。

また、加入年齢を見直す場合、企業型DC規約の変更が必要なため、運営管理機関(証券会社や損害保険会社)に相談するのが良いでしょう。

加入期間

企業型DCに加入できるのは、従業員が70歳に達するまでです。加入期間は会社によって異なりますが、定めた内容は規約に明記します。

確定拠出年金のもらい方は、退職時の「一時金」または「年金」が一般的です。または、「一時金と年金の併用」を選べる会社もあります。

受給開始時期は、60歳から75歳までの間で従業員が自由に選択できます。ただし、通算加入者期間によっては、受給開始年齢が遅れるケースがあるため注意が必要です。

通算加入者期間とは、60歳までの「企業型DCの加入期間」と「運用指図者期間」を合算した期間をいいます。

通算加入者期間が10年未満の場合、受給開始年齢が1歳ずつ後ろ倒しとなります。具体的には、8~10年なら61歳から、6~8年なら62歳からとなります。

運用方法

企業型DCにおいて掛金の運用は、すべて加入者本人が行います。運用のおおまかな流れは、以下のとおりです。

- 会社が選任した運営管理機関(銀行や損害保険会社)、資産管理機関(信託銀行など)の中から、利用する商品を従業員自らが選ぶ

↓ - 会社がひとりひとりの掛金を定期的に資産管理機関へ入金する

↓ - 加入者(従業員)が運営管理機関に対し、商品の組み合わせや購入数を決めて売買注文を行う。また、運営管理機関から資産管理機関へ売買の実行を依頼する。

↓ - 受給開始年齢に達したら、加入者が運営管理機関へ給付の手続きを行い、年金を受け取る

掛金拠出・限度額

企業型DCの掛金額は、会社が任意で決めることになります。一般的には、役職や貢献度に応じて掛金額を引き上げる方法が多いです。また、給与に一定の比率を乗じて算出したり、加入者全員に同額を拠出したりする方法もあります。

ただし、掛金額には以下の上限があるため注意が必要です。

- 企業型確定拠出年金のみに加入している場合:5万5000円/月

- 確定給付企業年金(DB)を併用している場合:2万7500円/月

なお、この上限額は2024年12月から以下のとおり変更されます。

掛金の上限額=5万5000円-他制度の掛金相当額(企業型DCのみ、企業型DCとDBを併用どちらのケースでも適用)

税制優遇措置

企業型確定拠出年金の実施により、企業や従業員(加入者)はさまざまな税制優遇措置が適用されます。具体的には、以下のような措置が挙げられます。

【拠出時】

事業主が拠出した掛金:法人として損益算入できるため、全額非課税

【運用時】

運用益(利益・配当・売却益)は全額非課税

【給付時】

・年金として支給された場合:公的年金控除(ただし、給付金は雑所得として課税)

・一時金として支給された場合:退職所得控除(ただし、給付金は退職所得として課税)

退職・転職時の移管

従業員が離職・転職するときは、それまで積み立てた年金資産をほかの制度に「移管」することができます。

転職先が企業型DCを実施していれば、積立金はそのまま転職先の企業型DCへ移管されます。

一方、転職先が企業型DCを実施していない場合や、加入資格がない場合などは、基本的にiDeCoへ移管することになります。

また、積立金額などの一定の要件を満たせば、脱退一時金を受け取り、制度を脱退することも可能です。

企業型確定拠出年金のメリット・デメリット

企業型確定拠出年金を導入することで、企業には以下のようなメリット・デメリットがあります。

メリット

- 企業としては運用リスクを負わない

運用は加入者本人が行うため、年金資金の積立不足や追加の掛金拠出といったリスクが企業に対しては基本的にありません。 - 退職給付債務が発生しない

企業型確定拠出年金の掛金は「退職給付費用」として費用に計上されるため、退職給付引当金の計上は行いません。つまり、企業は、一定額の掛金を拠出すれば足り、別途退職金に関する債務を負うことはありません。 - 社会保険料(法定福利費)の負担軽減

給与の一部を企業型確定拠出年金として拠出する場合、掛金は加入者の給与から拠出されるため、標準月額報酬が下がり、企業が負担する社会保険料を削減することができます。 - 福利厚生の充実

老後の所得確保をサポートすることで、採用時の人材確保や従業員の離職防止につながる可能性があります。

デメリット

- 従業員への教育が必要

従業員に対し、資産運用について教育することが求められます(詳しくは後ほど解説します)。 - 運営管理費等の増加

企業は、掛金の拠出や運営管理手数料等の費用負担が生じます。また、加入者の入退所管理や年金規約で定める掛金の変更といった事務手続きも行う必要があります。

企業型確定拠出年金に関連する制度

企業型確定拠出年金には、以下のような制度があります。

- 選択制確定拠出年金

- マッチング拠出制度

それぞれ特徴があるため、会社の規模などによって適切なものを選ぶと良いでしょう。以下で詳しくみていきます。

選択制確定拠出年金

企業型確定拠出年金は、基本的に従業員全員(厚生年金保険の被保険者)が加入者となります。ただし、規約で定めた場合、個人が加入を選択できる「選択制確定拠出年金」にすることも可能です。

その場合、従業員は、「給与の一部を企業型確定拠出年金として拠出してもらう」または「そのまま給与として受け取る」いずれかの方法を選択することになります。

選択制確定拠出年金に加入することで、従業員は社会保険料の削減や所得税・住民税控除といった優遇措置を受けられる可能性があります。というのも、選択制確定拠出年金の掛金は加入者の給与から拠出され、社会保険料や税金の算定基礎となる収入額から除外されるためです。

また、企業としても、標準月額報酬が下がることで社会保険料(法定福利厚生費)を削減できるというメリットがあります。さらに、福利厚生の充実により、採用時の人材確保や従業員満足度の向上等にもつながるでしょう。

マッチング拠出制度

マッチング拠出とは、会社が拠出する掛金に、従業員が上乗せ拠出できる制度です。規約に定めがあれば、任意で加入することができます。

また、従業員が拠出した掛金は全額所得控除の対象になるため、所得税や住民税の負担が軽くなります。よって、税制優遇を受けながら将来に備えることが可能です。

ただし、マッチング拠出の掛金については、以下の要件があります。

- 従業員が拠出する掛金は、会社が拠出する掛金の額を超えないこと

- 会社と従業員それぞれが拠出する掛金の合計額が、拠出上限額を超えないこと

個人型確定拠出年金(iDeCo)も選択可能に

個人型確定拠出年金(iDeCo)とは、個人が掛金を拠出し、運用していく年金制度です。老後資産を自ら積み立て、将来の生活を安定させることを目的としています。 加入年齢は65歳未満の公的年金の被保険者なので、企業型DCとは異なります。

2022年10月の改正により、企業DCのマッチング拠出を導入している会社では、マッチング拠出をするか、iDeCoに加入するか、従業員が選択できるようになりました。

また、企業型DCに加入していても、本人の意志だけでiDeCoに同時加入することができます(労使の合意は不要)。

iDeCoの拠出限度額は、以下のとおりです。

| 企業型DCに加入している場合 | 企業型DCや確定給付企業年金(DB)にも加入している場合 | |

|---|---|---|

| 企業型DCの拠出限度額 | 5万5000円/月 | 2万7500円/月 |

| iDeCoの拠出限度額 | 2万円/月 | 1万2000円/月 |

iDeCoのメリットは、以下のような税制優遇を受けられる点です。

- 掛金は全額所得控除の対象となるため、所得税や住民税の負担を減らせる

- 運用で得た利益(運用益)は非課税

- 受給時は、退職所得控除または公的年金等控除が適用される

デメリットとしては、元本割れのリスクがあることや、基本的に60歳まではお金を引き出せないことなどが挙げられます。

企業型確定拠出年金制度の導入手順

企業型確定拠出年金を導入する際は、確定拠出年金法で定められた手続きを踏む必要があります。

具体的には、「労使合意・規約の策定」、「資産運用機関等の選定」、「従業員への周知・教育」の流れで進めていくことになります。具体的な対応について、以下で確認していきましょう。

労使合意・規約の策定

企業型確定拠出年金の導入にあたり、企業は、厚生年金保険の被保険者の過半数で組織する労働組合(労働組合がない場合、厚生年金保険の被保険者の過半数を代表する者)の同意を得て、年金規約を策定する必要があります。また、策定した年金規約について、厚生労働大臣の承認を受けることが義務付けられています(確定拠出年金法3条)。

なお、2つ以上の事業所で導入する場合、各事業所において、労働組合(又は代表者)の同意を得る必要があります(同条2項)。

資産運用機関等の選定

運営管理機関

運営管理機関とは、運用商品の選定・提示、運用商品に関する情報提供等を行う機関であり、銀行や証券会社が該当します。

運用管理機関は、政令に基づき、運用商品を3本以上35本以下で選定して加入者に提示しなければなりません(確定拠出年金法23条1項)。

また、提示した運用商品について、利益の見込みや損失の可能性、加入者が運用指示を行うために必要な情報等を提供する必要があります(同法24条)。

資産管理機関

資産管理機関とは、掛金の受入れや年金資産の管理・保全、給付金の支払い等を行う機関です。主に信託銀行や保険会社が該当します。会社は、自社に倒産等があっても加入者の年金資産が保全されるよう、当該機関と資産管理に関する契約を締結することになります。

なお、資産管理機関は、法令や資産管理契約を遵守し、加入者等のため忠実に業務を遂行しなければならないという行為準則が定められています(確定拠出年金法44条)。

運用商品

運用商品には、預貯金・投資信託・保険商品等があります。運用管理機関は、リスクやリターン特性が異なる3以上35本以下の運用商品を選定し、加入者に提示します。なお、選定については、資産の運用に関する専門的な知見に基づき、運用によって見込まれる収益の率や、収益の変動の可能性といった基準に沿って行う必要があります(確定拠出年金法23条2項)。

従業員への周知・教育

会社は、加入者が資産の運用指示を行えるよう必要な資料を提供したり、その他必要な措置を講じたりするよう努める義務があります。また、加入者の資産の運用に関する知識を向上させ、運用指示に有効に活用できるよう配慮することも求められます(確定拠出年金法22条)。

例えば、従業員向けに説明会を開催して確定拠出年金制度の内容を周知することや、投資や資産の運用に関する勉強会を行ったりすることが望ましいでしょう。

企業の様々な人事・労務問題は弁護士へ

企業側人事労務に関するご相談 初回1時間 来所・zoom相談無料※

企業側人事労務に関するご相談 来所・zoom相談無料(初回1時間)

会社・経営者側専門となりますので労働者側のご相談は受付けておりません。

受付時間:平日 9:00~19:00 / 土日祝 9:00~18:00

平日 9:00~19:00 / 土日祝 9:00~18:00

※電話相談の場合:1時間10,000円(税込11,000円) ※1時間以降は30分毎に5,000円(税込5,500円)の有料相談になります。 ※30分未満の延長でも5,000円(税込5,500円)が発生いたします。 ※相談内容によっては有料相談となる場合があります。 ※無断キャンセルされた場合、次回の相談料:1時間10,000円(税込11,000円)※国際案件の相談に関しましては別途こちらをご覧ください。

この記事の監修

- 弁護士法人ALG&Associates 東京法律事務所執行役員 弁護士家永 勲 保有資格弁護士(東京弁護士会所属・登録番号:39024)

執行役員として法律事務所の経営に携わる一方で、東京法律事務所企業法務事業部において事業部長を務めて、多数の企業からの法務に関する相談、紛争対応、訴訟対応に従事しています。日常に生じる様々な労務に関する相談対応に加え、現行の人事制度の見直しに関わる法務対応、企業の組織再編時の労働条件の統一、法改正に向けた対応への助言など、企業経営に付随して生じる法的な課題の解決にも尽力しています。

近著に「中小企業のためのトラブルリスクと対応策Q&A」、エルダー(いずれも労働調査会)、労政時報、LDノート等へ多数の論稿がある